Материалы: документооборот, учет и налогообложение по пожарно-охранной сигнализации

(Семенихин В. В.)

(«Налоги» (газета), 2010, N 26)

МАТЕРИАЛЫ: ДОКУМЕНТООБОРОТ, УЧЕТ И НАЛОГООБЛОЖЕНИЕ

ПО ПОЖАРНО-ОХРАННОЙ СИГНАЛИЗАЦИИ

В. В. СЕМЕНИХИН

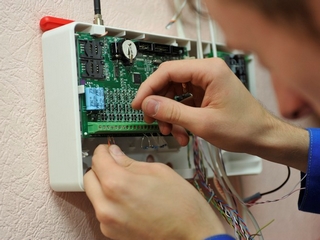

Покупка и монтаж автоматической пожарной сигнализации — необходимое условие для защиты имущества организации от пожара. Установка пожарной сигнализации необходима для эффективного предотвращения пожара, спасения имущества организации и жизней сотрудников. Следствием необеспечения или ненадлежащего обеспечения пожарной безопасности являются пожары, которые причиняют значительный материальный ущерб.

В данной статье рассмотрим: понятие пожарной безопасности, нормативное регулирование в области пожарной безопасности, лицензирование, порядок отражения пожарно-охранной сигнализации в бухгалтерском учете организации, а также особенности налогообложения и документального оформления деятельности по эксплуатационному содержанию и обслуживанию пожарно-охранного оборудования.

Согласно положениям действующего законодательства под пожарной безопасностью понимается состояние защищенности личности, имущества, общества и государства от пожаров, а под требованиями пожарной безопасности — специальные условия социального и (или) технического характера, установленные в целях обеспечения пожарной безопасности законодательством Российской Федерации, нормативными документами или уполномоченным государственным органом.

Нормативное регулирование в области пожарной безопасности осуществляется в соответствии с положениями Федерального закона от 21 декабря 1994 г. N 69-ФЗ «О пожарной безопасности» (далее — Закон N 69-ФЗ), согласно которому законодательство Российской Федерации о пожарной безопасности основывается на Конституции Российской Федерации и включает данный Закон, принимаемые в соответствии с ним федеральные законы и иные нормативные правовые акты, включая Правила пожарной безопасности в Российской Федерации (ППБ 01-03), утвержденные Приказом МЧС России от 18 июня 2003 г. N 313 (далее — Правила N ППБ 01-03), а также законы и иные нормативные правовые акты субъектов Российской Федерации, муниципальные правовые акты, регулирующие вопросы пожарной безопасности.

Оказывая услуги в области пожарно-охранной безопасности, организация должна получить лицензию в порядке, установленном Законом Российской Федерации от 11 марта 1992 г. N 2487-1 «О частной детективной и охранной деятельности в Российской Федерации» (далее — Закон N 2487-1).

Статья 3 Закона N 2487-1 определяет услуги по проектированию, монтажу и эксплуатационному обслуживанию средств охранно-пожарной сигнализации как один из видов услуг, оказываемых в сфере частной детективной и охранной деятельности.

Учитывая вышеизложенное, оказывающая такого рода услуги в области пожарной безопасности организация обязана иметь соответствующую лицензию. Положение о лицензировании деятельности по тушению пожаров, а также Положение о лицензировании производства работ по монтажу, ремонту и обслуживанию средств обеспечения пожарной безопасности зданий и сооружений утверждены Постановлением Правительства Российской Федерации от 25 октября 2006 г. N 625.

Согласно вышеуказанным Положениям производство работ по монтажу, ремонту и обслуживанию средств обеспечения пожарной безопасности зданий и сооружений включает осуществление мероприятий, связанных с монтажом, ремонтом и обслуживанием активных и пассивных систем пожарной безопасности, таких как:

— пожаротушение;

— пожарная и охранно-пожарная сигнализация;

— противопожарное водоснабжение;

— дымоудаление;

— оповещение и эвакуация при пожаре;

— первичные средства пожаротушения;

— противопожарные занавесы и завесы;

— заполнение проемов в противопожарных преградах;

— трубо-печные работы;

— работы по огнезащите материалов, изделий и конструкций.

Таким образом, для отражения расходов по содержанию специализированных подразделений организации должны располагать соответствующей лицензией. В противном случае расходы, связанные с содержанием специализированных подразделений организации, не могут быть признаны в целях налогообложения организации.

Приборы и аппаратура систем пожарно-охранной сигнализации принимаются к бухгалтерскому учету в соответствии с требованиями Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30 марта 2001 г. N 26н (далее — ПБУ 6/01).

Актив принимается организацией к учету в качестве основных средств (далее — ОС), если одновременно выполняются следующие условия:

— объект будет использоваться в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

— ОС предназначено для использования в течение длительного времени, т. е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

— организация не предполагает последующую перепродажу объекта;

— основное средство способно приносить организации экономические выгоды (доход) в будущем.

Поскольку срок службы пожарной сигнализации составляет несколько лет, следовательно, автоматическая пожарная сигнализация отвечает всем перечисленным требованиям.

Вместе с тем согласно п. 5 ПБУ 6/01 активы, в отношении которых выполняются условия, предусмотренные в п. 4 ПБУ 6/01, и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 20 000 руб. за единицу, могут отражаться в бухгалтерском учете в составе материально-производственных запасов (далее — МПЗ).

В соответствии с п. 8 ПБУ 6/01 первоначальной стоимостью активов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость (далее — НДС) и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством). В частности, фактическими затратами на приобретение, сооружение и изготовление ОС являются суммы, уплачиваемые по договору поставщику (продавцу), а также за доставку объекта и приведение его в состояние, пригодное для использования.

Таким образом, первоначальная стоимость пожарно-охранной сигнализации как основного средства складывается из общей стоимости входящих в его состав комплектующих (без НДС), а также суммы затрат по монтажу.

По мере использования стоимость пожарно-охранной сигнализации из состава МПЗ относят на затраты по мере ввода актива в эксплуатацию.

Стоимость сигнализации в составе ОС погашается путем начисления амортизации начиная с 1-го числа месяца, следующего за месяцем их принятия к бухгалтерскому учету, и до полного погашения стоимости данного объекта либо списания его с бухгалтерского учета вследствие продажи, безвозмездной передачи, морального и физического износа, а также до ликвидации объекта при стихийных бедствиях и иных чрезвычайных ситуациях.

Срок полезного использования ОС определен Общероссийским классификатором основных фондов ОК 013-94 (ОКОФ), утвержденным Постановлением Госстандарта России от 26 декабря 1994 г. N 359.

Приборы и аппаратура систем автоматического пожаротушения и пожарной сигнализации (код 14 3319000), а также оборудование для пожаротушения (код 14 2944000) относятся к четвертой амортизационной группе оборудования — от пяти до семи лет.

Пример.

Организация ООО «Салют» заключила договор на приобретение и последующий монтаж пожарно-охранного оборудования. Общая стоимость объектов пожарно-охранной сигнализации составила 23 600 руб. (в том числе НДС 18% — 3600 руб.). Работы по монтажу проводит специализированная организация, имеющая соответствующую лицензию. Стоимость работ по договору составила 1180 руб. (в том числе НДС 18% — 180 руб.). По окончании работ по монтажу и сборке объекты пожарно-охранной сигнализации введены в эксплуатацию.

Поскольку приобретаемые объекты пожарной и охранной сигнализации, относимые к основным средствам, требуют обязательного монтажа, в бухгалтерском учете ООО «Салют» будут сделаны следующие проводки:

Дебет счета 07 «Оборудование к установке» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 20 000 руб. — Учтена стоимость поступившего пожарно-охранного оборудования.

Дебет счета 19 «Налог на добавленную стоимость по приобретенным ценностям» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 3600 руб. — Отражен НДС.

Дебет счета 08 «Вложения во необоротные активы» Кредит счета 07 «Оборудование к установке» — 20 000 руб. — Отражена передача оборудования в монтаж.

Дебет счета 08 «Вложения во внеоборотные активы» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 1000 руб. — Включена в стоимость системы пожаротушения стоимость монтажа.

Дебет счета 19 «Налог на добавленную стоимость по приобретенным ценностям» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 180 руб. — Отражен НДС.

Дебет счета 01 «Основные средства» Кредит счета 08 «Вложения во внеоборотные активы» — 21 000 руб. (20 000 руб. + 1000 руб.) — Принят к учету инвентарный объект — система пожаротушения.

Для целей налогообложения прибыли организаций расходы по эксплуатационному содержанию и обслуживанию средств охранно-пожарной сигнализации на основании пп. 6 п. 1 ст. 264 Налогового кодекса Российской Федерации (далее — НК РФ) признаются исходя из фактических расходов как расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на их поддержание в исправном (актуальном) состоянии.

В соответствии с пп. 6 п. 1 ст. 264 НК РФ расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством Российской Федерации учитываются в составе прочих расходов, связанных с производством и (или) реализацией при условии выполнения положений ст. 252 НК РФ. Иными словами, они должны быть обоснованы и документально подтверждены, а также осуществлены (понесены) в рамках деятельности, направленной на получение доходов.

Для подтверждения расходов по установке (монтажу) систем пожарной безопасности организация должна располагать договором со сторонней организацией с указанием в нем реквизитов выданной ей лицензии, а также актом приемки-сдачи выполненных работ.

Если монтаж систем осуществляется собственными силами организации, произведенные расходы подтверждаются соответствующими первичными учетными документами по списанию материальных запасов (в том числе требованиями-накладными, накладными на отпуск материалов на сторону), учету расходов на оплату труда (расчетно-платежными ведомостями и так далее).

Также расходы, связанные с монтажом систем пожарной безопасности хозяйственным способом, могут быть оформлены внутренним актом о приемке-сдаче выполненных работ.

В аналогичном порядке принимаются в целях налогообложения расходы по осуществлению регламентных работ по техническому обслуживанию и планово-предупредительному ремонту автоматических установок пожарной сигнализации и пожаротушения, систем противодымной защиты, оповещения людей о пожаре и управления эвакуацией.

Как указано в п. 96 Правил N ППБ 01-03, такие работы должны осуществляться в соответствии с годовым планом-графиком, составляемым с учетом технической документации заводов-изготовителей, и сроками проведения ремонтных работ. При этом техническое обслуживание и планово-предупредительный ремонт должны выполняться специально обученным обслуживающим персоналом или специализированной организацией, имеющей лицензию, согласно заключаемым договорам.

Расходы по обслуживанию систем пожарной безопасности осуществляются по договорам, заключенным со специализированными организациями, имеющими соответствующую лицензию на право оказания соответствующих услуг. Следовательно, экономическая оправданность расходов может быть подтверждена двусторонним договором, а также оформляемыми двусторонними актами с раскрытием в них перечня оказанных услуг и ссылкой на положения нормативно-правовых актов (Закон N 69-ФЗ, Правила N ППБ 01-03 и так далее).

Расходы на ремонт систем обеспечения пожарной безопасности принимаются для целей налогообложения на условиях, установленных ст. ст. 260 и 324 НК РФ, т. е. в зависимости от того, создаются организацией в целях налогового учета резервы под предстоящие ремонты основных средств или нет. Такие работы, связанные с ремонтом систем, должны выполняться специализированными организациями или же подготовленными специалистами.

Расходы по модернизации и реконструкции систем пожарной безопасности в целях обложения налогом на прибыль не принимаются. Согласно п. 2 ст. 257 НК РФ такие расходы увеличивают первоначальную (восстановительную) стоимость объектов основных средств и поэтому принимаются в целях обложения налогом на прибыль через начисление в установленном порядке амортизационных отчислений.

В соответствии с п. 6 Правил N ППБ 01-03 на каждом объекте организации должны быть разработаны инструкции о мерах пожарной безопасности для каждого взрывопожароопасного и пожароопасного участка (мастерской, цеха и так далее).

В этих инструкциях должны быть отражены:

— порядок содержания территории, зданий и помещений, в том числе эвакуационных путей;

— мероприятия по обеспечению пожарной безопасности при проведении технологических процессов, эксплуатации оборудования, производстве пожароопасных работ;

— порядок и нормы хранения и транспортировки взрывопожароопасных веществ и пожароопасных веществ и материалов;

— места курения, применения открытого огня и проведения огневых работ;

— порядок сбора, хранения и удаления горючих веществ и материалов, содержания и хранения спецодежды;

— предельные показания контрольно-измерительных приборов (манометров, термометров и так далее), отклонения от которых могут вызвать пожар или взрыв;

— обязанности и действия работников при пожаре, в том числе правила вызова пожарной охраны; порядок аварийной остановки технологического оборудования; порядок отключения вентиляции и электрооборудования; правила применения средств пожаротушения и установок пожарной автоматики; порядок эвакуации горючих веществ и материальных ценностей;

— порядок осмотра и приведения в пожаровзрывобезопасное состояние всех помещений предприятия (подразделения).

Во всех производственных, административных, складских и вспомогательных помещениях на видных местах должны быть вывешены таблички с указанием номера телефона вызова пожарной охраны.

Расходы по разработке и изданию инструкций о мерах пожарной безопасности, изготовлению табличек, плакатов и иной наглядной информации принимаются в целях налогообложения как расходы, предусмотренные действующим законодательством и непосредственно связанные с обеспечением пожарной безопасности в организации.

Согласно п. 15 Правил N ППБ 01-03 в каждой организации распорядительным документом руководителя должен быть установлен соответствующий их пожарной опасности противопожарный режим, в том числе:

— определены и оборудованы места для курения;

— определены места и допустимое количество единовременно находящихся в помещениях сырья, полуфабрикатов и готовой продукции;

— установлен порядок уборки горючих отходов и пыли, хранения промасленной спецодежды;

— определен порядок обесточивания электрооборудования в случае пожара и по окончании рабочего дня;

— регламентирован порядок проведения временных огневых и других пожароопасных работ;

порядок осмотра и закрытия помещений после окончания работы; действия работников при обнаружении пожара;

— определены порядок и сроки прохождения противопожарного инструктажа и занятий по пожарно-техническому минимуму, а также назначены ответственные за их проведение.

Соответственно, расходы по оборудованию мест для курения также принимаются в целях обложения налогом на прибыль, так как они предусмотрены действующим законодательством.

Все работники организаций должны допускаться к работе только после прохождения противопожарного инструктажа, а при изменении специфики работы они обязаны проходить дополнительное обучение по предупреждению и тушению возможных пожаров в порядке, установленном руководителем.

При отнесении таких расходов в уменьшение налоговой базы по налогу на прибыль налогоплательщикам необходимо учитывать установленные в ст. 252 НК РФ требования, касающиеся обоснованности и документального подтверждения затрат.

Соответствующие вышеуказанным критериям расходы организации по оплате услуг по обучению своих работников мерам пожарной безопасности могут учитываться в составе прочих расходов, связанных с производством и (или) реализацией продукции (работ, услуг).

В заключение следует отметить, что в случае ненадлежащего выполнения требований пожарной безопасности ответственные должностные лица организации привлекаются к установленной действующим законодательством ответственности.

Согласно п. п. 1, 2 ст. 20.4 Кодекса Российской Федерации об административных правонарушениях (далее — КоАП РФ) нарушение требований пожарной безопасности, установленных стандартами, нормами и правилами, влечет предупреждение или наложение административного штрафа на граждан в размере от 500 до 1000 руб., на должностных лиц — от 1000 до 2000 руб., на юридических лиц — от 10 000 до 20 000 руб. или административное приостановление деятельности на срок до 90 суток.

Те же действия, совершенные в условиях особого противопожарного режима, грозят наложением административного штрафа на граждан в размере от 1000 до 1500 руб., на должностных лиц — от 2000 до 3000 руб., на юридических лиц — от 20 000 до 30 000 руб.

Нарушение требований стандартов, норм и правил пожарной безопасности, повлекшее возникновение пожара без причинения тяжкого или средней тяжести вреда здоровью человека либо без наступления иных тяжких последствий, согласно п. 3 ст. 20.4 КоАП РФ, влечет наложение административного штрафа на граждан в размере от 1500 до 2000 руб., на должностных лиц — от 3000 до 4000 руб., на юридических лиц — от 30 000 до 40 000 руб.

За нарушение правил пожарной безопасности, которое по неосторожности повлекло тяжкий вред здоровью человека, виновное лицо несет уголовную ответственность согласно п. 1 ст. 219 Уголовного кодекса Российской Федерации (далее — УК РФ): минимальную — штраф до 80 000 руб., максимальную — до трех лет лишения свободы с лишением права занимать определенные должности. Если же нарушения правил пожарной безопасности повлекли по неосторожности смерть человека или двух и более людей, то на основании п. п. 2, 3 ст. 219 УК РФ виновник может лишиться свободы на срок до пяти или семи лет соответственно.

——————————————————————