Законодательство о национальной платежной системе и его влияние на развитие платежных инноваций

(Шамраев А. В.) («Банковское право», 2011, N 5)

ЗАКОНОДАТЕЛЬСТВО О НАЦИОНАЛЬНОЙ ПЛАТЕЖНОЙ СИСТЕМЕ И ЕГО ВЛИЯНИЕ НА РАЗВИТИЕ ПЛАТЕЖНЫХ ИННОВАЦИЙ <*>

А. В. ШАМРАЕВ

——————————— <*> Shamraev A. V. Legislation on national payment system and influence thereof on development of payment in novations.

Шамраев Андрей Васильевич, заместитель директора Департамента регулирования расчетов Банка России, кандидат юридических наук, кандидат экономических наук.

Статья представляет собой анализ ситуации до и после принятия Федерального закона «О национальной платежной системе» <1>. Уделено внимание направлениям развития платежных инноваций, проблемам, существовавшим в связи с отсутствием регулирования. Помимо этого, рассматриваются особенности, которые введены данным Законом. Приложением к статье является подборка материалов по регулированию вопросов распределения рисков при использовании электронных средств платежа. ——————————— <1> Статья подготовлена с учетом материалов выступления на Комиссии по законодательству в сфере деятельности кредитных организаций и финансовых рынков Ассоциации юристов России 29 июня 2011 г. и доклада на Всероссийском совещании «Национальная платежная система и роль Банка России в ее развитии» (Санкт-Петербург, 6 — 10 сентября 2010 г.). Мнение автора не является выражением официальной позиции Банка России.

Ключевые слова: ФЗ «О национальной платежной системе», платежные услуги, электронные средства платежа, электронные денежные средства.

The article presents an analysis of situation before and after adoption of Federal Law «On National Payment System». The author draws attention to directions of development of payment innovations, problems existed in connection with absence of regulation. Besides the article considers the peculiarities introduced by the said law. The article has an appendix which contains materials on regulation of issues of distribution of risks in using of electronic means of payment.

Key words: Federal law «On national payment system», payment services, electronic means of payment, electronic monetary means.

С принятием Федеральных законов от 27 июня 2011 г. N 161-ФЗ «О национальной платежной системе» (далее — Закон о НПС) <2> и от 27 июня 2011 г. N 162-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона «О национальной платежной системе» (далее — Закон о внесении изменений) <3> можно говорить о качественно новом уровне законодательного обеспечения платежной системы России (национальной платежной системы, НПС). Впервые на законодательном уровне систематизированы и структурированы нормы в «платежной» сфере с расширением рамок регулирования до новых видов платежных инноваций, которые появились на рынке в последнее время благодаря развитию информационно-коммуникационных технологий. ——————————— <2> СЗ РФ. 2011. N 27. Ст. 3872. <3> СЗ РФ. 2011. N 27. Ст. 3873.

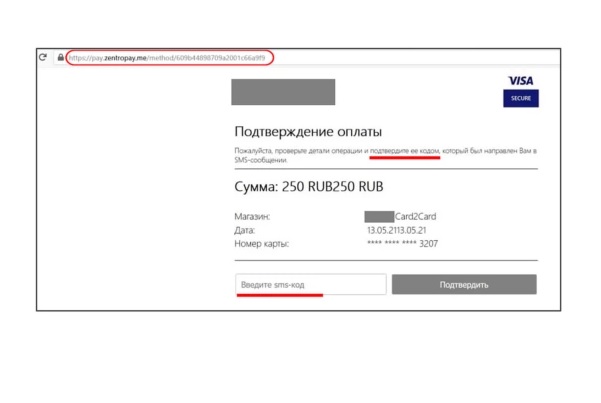

Общий подход к отнесению тех или иных платежных услуг к инновационным на международном или национальном уровнях пока не выработан. Анализ документов Комитета по платежным и расчетным системам Банка международных расчетов, Всемирного банка, Европейского центрального банка, «Группы 20» (G20) позволяет выделить следующие группы платежных инноваций: 1. Инновационные карточные платежи: платежи с использованием предоплаченных карт, бесконтактные карточные платежи, использование карт в государственных платежах. 2. Интернет-платежи: выставление счетов продавцами к счетам клиентов и их оплата через Интернет (электронное прямое дебетование), электронные кошельки для операций с электронными деньгами. 3. Мобильные платежи: доступ к банковским счетам, платежи за счет средств у операторов связи, мобильные кошельки для операций с электронными деньгами. Если говорить о ситуации в России до принятия Закона о НПС, то следует отметить следующие аспекты развития платежных инноваций. 1. Институциональные аспекты. Кредитные организации совершенствуют свою деятельность путем расширения спектра платежных услуг в своих подразделениях, внедрения автоматизированных офисов, взаимодействия с небанковскими операторами электронных денег в качестве эмитентов предоплаченных карт, а также привлечения банковских платежных агентов для осуществления денежных переводов. Небанковские операторы, к которым можно отнести платежных агентов, операторов электронных денег, а также операторов мобильной связи, расширяют спектр оказываемых платежных услуг, но подвержены значительным правовым рискам в связи с отсутствием регулирования (электронные деньги, мобильные платежи) или его проблемами (прием платежей). 2. Аспекты платежных инструментов. Происходит развитие таких продуктов, как переводы с карты на карту, электронные предоплаченные карты (посредством которых осуществляются интернет-платежи и денежные переводы), социальные карты. Имеет место взаимодействие между различными инструментами, например возврат остатков электронных денег путем перевода средств на счета банковских карт; выдача денежных переводов, отправленных за счет средств на счетах банковских карт; пополнение электронных кошельков посредством систем денежных переводов. 3. Инфраструктурные аспекты. Развивается функциональность банкоматов (платежи за услуги, переводы между счетами банковских карт, валютообменные операции, доступ к финансовой информации). Платежные терминалы становятся средством доступа к различным платежным услугам (прием платежей, пополнение электронных кошельков, денежные переводы, выпуск виртуальных банковских карт). Реализуются инициативы в сфере операционного взаимодействия, например, по достижению совместимости банкоматных сетей различных платежных систем и отдельных кредитных организаций. 4. Рыночные аспекты. Выдвигаются инициативы по продвижению совместных инструментов, разработке общих правил и стандартов. Следует отметить, что по данному направлению каких-то значимых результатов пока не достигнуто. Развивается взаимодействие между платежными системами, кредитными организациями и небанковскими операторами. Состояние регулирования в сфере платежных инноваций до принятия Закона о НПС характеризовалось следующим. 1. Регулирование основных участников рынка платежных услуг. В отношении кредитных организаций, образованных в форме расчетных небанковских кредитных организаций (РНКО), применялись стандартные нормы и режим надзора по нормативам и отчетности с учетом объема осуществляемых ими банковских операций. Деятельность платежных агентов регулировалась Федеральным законом от 3 июня 2009 г. N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами», банковских платежных агентов — статьей 13.1 Федерального закона от 2 декабря 1990 г. N 395-1 «О банках и банковской деятельности», ФГУП «Почта России» — Федеральным законом от 17 июля 1999 г. N 176-ФЗ «О почтовой связи». В то же время соответствующая деятельность других небанковских операторов, например операторов электронных денег и операторов мобильной связи, осуществлялась в рамках различных договорных конструкций, предусмотренных Гражданским кодексом РФ. 2. Электронные платежные инструменты. Такой инструмент, как электронное средство платежа (далее — ЭСП), упоминался только в Гражданском кодексе РФ, эмиссия и операции с использованием предоплаченных карт регламентировались Положением Банка России от 24 декабря 2004 г. N 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт». Традиционные денежные переводы, осуществлявшиеся без применения технических устройств, регулировались Положением Банка России от 1 апреля 2003 г. N 222-П «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации». 3. Платежная инфраструктура. Комплексное регулирование платежной инфраструктуры отсутствовало, за исключением частных аспектов (например, определение порядка использования контрольно-кассовой техники), что существенно затрудняло практические шаги участников рынка по обеспечению операционного взаимодействия. В части применения контрольно-кассовой техники требования к банкоматам и платежным терминалам были установлены Федеральным законом от 22 мая 2003 г. N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт». Вместе с тем ряд вопросов, связанных с применением кредитными организациями банкоматов, регулировались Положением Банка России от 24 декабря 2004 г. N 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт», а вопросы, касавшиеся использования платежными агентами и банковскими платежными агентами платежных терминалов, регламентировались Федеральным законом от 3 июня 2009 г. N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» и статьей 13.1 Федерального закона от 2 декабря 1990 г. N 395-1 «О банках и банковской деятельности». 4. Смежное регулирование. В рамках законодательства о противодействии отмыванию доходов, полученных преступным путем, и финансированию терроризма были решены проблемы, связанные с идентификацией при совершении операций на сумму до 15 000 рублей, а также с включением операторов по приему платежей в сферу контроля Росфинмониторинга. 5. Нерешенные проблемы. К их числу относились отсутствие легального понятия электронных денег, неопределенность функций небанковских операторов, статуса ЭСП, отсутствие правил по защите клиентов при использовании ЭСП (в части раскрытия информации и распределения рисков по несанкционированным операциям), требований к оказанию услуг платежной инфраструктуры (в контексте платежных инноваций — операционных услуг). Указанные проблемы регулирования платежных инноваций получили решение в Законе о НПС и в Законе о внесении изменений. Законом о НПС предусмотрено, что операторами электронных денежных средств могут являться только кредитные организации, включая новый вид небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов, включая переводы электронных денежных средств (далее — НКОЭДС). В отношении НКОЭДС Законом о внесении изменений установлен упрощенный порядок лицензирования и упрощенные пруденциальные требования. Операторы электронных денежных средств обязаны уведомить Банк России о начале осуществления переводов электронных денежных средств и принять правила осуществления перевода электронных денежных средств, включая порядок обеспечения бесперебойности осуществления перевода электронных денежных средств. По указанным вопросам разрабатываются проекты нормативных актов Банка России, часть из них уже размещена на интернет-сайте Банка России в рамках антикоррупционной экспертизы. Для организаций, не являющихся кредитными организациями, в Законе о НПС предусмотрены следующие возможности: 1) осуществление функций операторов платежных систем, операторов услуг платежной инфраструктуры (операционные и клиринговые услуги). При этом в правилах платежной системы и на технологическом уровне должны обеспечиваться требования Закона о НПС об одновременности и незамедлительности уменьшения и увеличения остатков электронных денежных средств клиентов, использующих электронные средства платежа разных кредитных организаций; 2) осуществление взаимодействия с кредитными организациями по увеличению остатков электронных денег за счет средств физических лиц — абонентов (для операторов связи). При этом кредитные организации, которые в настоящее время выпускают предоплаченные карты за счет средств абонентов, поступающих от операторов связи, смогут продолжать такое взаимодействие с операторами связи только в рамках модели переводов электронных денежных средств; 3) осуществление функций банковских платежных агентов (субагентов) кредитных организаций. Банковские платежные агенты (субагенты) вправе на основании договора с кредитной организацией (банковским платежным агентом) принимать наличные денежные средства в целях увеличения остатков электронных денежных средств, выдавать наличные денежные средства при возврате остатков электронных денежных средств, предоставлять клиентам электронные средства платежа (например, карты или иные электронные носители) и обеспечивать возможность их использования для переводов электронных денежных средств. Кроме того, банковские платежные агенты могут привлекаться для проведения идентификации клиента — физического лица, его представителя и (или) выгодоприобретателя в целях осуществления перевода электронных денежных средств. Последнее особенно важно, учитывая изначальную дистанционность электронных денег. В качестве банковских платежных агентов могут выступать операторы связи; 4) продолжение оказания услуг по приему платежей в качестве платежных агентов в соответствии с Федеральным законом от 3 июня 2009 г. N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами». При этом платежные агенты могут продолжать взаимодействовать с кредитными организациями только в части информационного сопровождения переводов денежных средств без открытия банковских счетов, учитывая запрет в Законе о внесении изменений для кредитных организаций выступать операторами по приему платежей и платежными субагентами. Особое внимание в Законе о НПС уделяется регулированию ЭСП, в частности: 1) дается «широкое» определение ЭСП, позволяющее учесть как уже существующие средства и способы передачи распоряжений об осуществлении перевода денежных средств в электронном виде (платежные карты, системы интернет-банкинга, мобильного банкинга, платежные терминалы, банкоматы), так и перспективные; 2) устанавливается возможность использования ЭСП для составления и передачи распоряжений в целях перевода денежных средств по банковскому счету и без открытия банковского счета. Предоплаченные карты могут применяться во втором случае как средства «традиционных» переводов денежных средств без открытия банковского счета (случаи переводов «карта — наличные», «карта — банковский счет»), так и средства переводов электронных денежных средств (случаи переводов за счет средств абонентов операторов связи, переводов «карта физического лица — карта физического лица», «карта юридического лица — карта физического лица»); 3) устанавливаются общие требования к использованию ЭСП, включающие обязанность кредитной организации максимально полно раскрывать информацию клиенту при использовании ЭСП, и правила распределения рисков между кредитной организацией и клиентом на основе принципа «Рискует тот, кто не уведомляет». Сходные принципы присутствуют в зарубежном законодательстве (см. Приложение); 4) определение электронных денежных средств как безналичных денежных средств и новой формы безналичных расчетов, что позволяет уйти от вопроса о денежных суррогатах и частной эмиссии денег. Кроме того, это позволило распространить на электронные денежные средства те правовые механизмы, которые применяются в рамках налоговых и иных публично-правовых отношений к денежным средствам на банковских счетах (взыскание, приостановление операций, запрос остатка); 5) введение дифференцированных требований к ЭСП, используемым для переводов электронных денежных средств, в соответствии с которыми физические лица могут использовать персонифицированные и неперсонифицированные ЭСП, а юридические лица и индивидуальные предприниматели — корпоративные ЭСП с установлением соответствующих лимитов переводов электронных денежных средств, что позволит снизить риски, в том числе отмывания преступных доходов и финансирования терроризма; 6) возможность использования ЭСП при переводах электронных денежных средств без одновременной (но до конца дня) передачи информации оператору электронных денежных средств (автономный режим использования ЭСП или режим «офлайн» в технологических терминах), что обеспечивает бесконтактные платежи.

Приложение

Примеры регулирования вопросов распределения рисков при использовании электронных средств платежа в России, США и Европейском союзе

Россия (Закон о НПС)

Статья 9. Порядок использования электронных средств платежа 3. До заключения с клиентом договора об использовании электронного средства платежа оператор по переводу денежных средств обязан информировать клиента об условиях использования электронного средства платежа, в частности о любых ограничениях способов и мест использования, случаях повышенного риска использования электронного средства платежа. 4. Оператор по переводу денежных средств обязан информировать клиента о совершении каждой операции с использованием электронного средства платежа путем направления клиенту соответствующего уведомления в порядке, установленном договором с клиентом. 11. В случае утраты электронного средства платежа и (или) его использования без согласия клиента клиент обязан направить соответствующее уведомление оператору по переводу денежных средств в предусмотренной договором форме незамедлительно после обнаружения факта утраты электронного средства платежа и (или) его использования без согласия клиента, но не позднее дня, следующего за днем получения от оператора по переводу денежных средств уведомления о совершенной операции. 12. После получения оператором по переводу денежных средств уведомления клиента в соответствии с частью 11 настоящей статьи оператор по переводу денежных средств обязан возместить клиенту сумму операции, совершенной без согласия клиента, после получения указанного уведомления. 13. В случае если оператор по переводу денежных средств не исполняет обязанность по информированию клиента о совершенной операции в соответствии с частью 4 настоящей статьи, оператор по переводу денежных средств обязан возместить клиенту сумму операции, о которой клиент не был проинформирован и которая была совершена без согласия клиента. 14. В случае если оператор по переводу денежных средств исполняет обязанность по информированию клиента о совершенной операции в соответствии с частью 4 настоящей статьи и клиент не направил оператору по переводу денежных средств уведомление в соответствии с частью 11 настоящей статьи, оператор по переводу денежных средств не обязан возместить клиенту сумму операции, совершенной без согласия клиента. 15. В случае если оператор по переводу денежных средств исполняет обязанность по уведомлению клиента — физического лица о совершенной операции в соответствии с частью 4 настоящей статьи и клиент — физическое лицо направил оператору по переводу денежных средств уведомление в соответствии с частью 11 настоящей статьи, оператор по переводу денежных средств должен возместить клиенту сумму указанной операции, совершенной без согласия клиента до момента направления клиентом — физическим лицом уведомления. В указанном случае оператор по переводу денежных средств обязан возместить сумму операции, совершенной без согласия клиента, если не докажет, что клиент нарушил порядок использования электронного средства платежа, что повлекло совершение операции без согласия клиента — физического лица. 16. Положения части 15 настоящей статьи в части обязанности оператора по переводу денежных средств возместить сумму операции, совершенной без согласия клиента до момента направления клиентом — физическим лицом уведомления, не применяются в случае совершения операции с использованием клиентом — физическим лицом электронного средства платежа, предусмотренного частью 4 статьи 10 настоящего Федерального закона.

США (Закон об электронном переводе денежных средств)

Раздел 1693(g) Ответственность клиента (a) Несанкционированные переводы денежных средств электронным способом; пределы ответственности. Клиент несет ответственность за любые несанкционированные переводы денежных средств электронным способом с использованием счета такого клиента только в случае, если карта или другие средства доступа, использованные для такого перевода, были признанной картой или другими средствами доступа и если эмитент такой карты, кода или других средств доступа предоставил средства, посредством которых пользователь такой карты, кода или других средств доступа может быть идентифицирован как лицо, уполномоченное их использовать, включая идентификацию по подписи, фотографии, отпечаткам пальцев или с использованием электронных или механических средств. Вместе с тем ответственность клиента за несанкционированный перевод в любом случае не должна превышать меньшей из следующих сумм: (1) 50 долларов или (2) денежной суммы или стоимости имущества либо услуг, полученных в результате такого несанкционированного перевода денежных средств электронным способом до того момента, когда финансовое учреждение извещено или иным образом поставлено в известность об обстоятельствах, которые привели к обоснованной уверенности в том, что совершен или мог быть совершен несанкционированный перевод денежных средств электронным способом с использованием счета клиента. Извещение согласно настоящему параграфу является достаточным, если были приняты такие меры, которые обоснованно могли потребоваться в ходе обычного ведения дел для направления финансовому учреждению соответствующей информации, вне зависимости от того, получают ли фактически такую информацию конкретное должностное лицо, служащий или агент финансового учреждения. Несмотря на вышеуказанное, финансовое учреждение не обязано возмещать клиенту убытки, которые, по мнению финансового учреждения, не были бы понесены, если бы не неспособность клиента сообщить в течение шестидесяти дней после направления отчета (или при наличии смягчающих обстоятельств, таких, как продолжительная поездка или пребывание в больнице, — в течение разумного времени с учетом обстоятельств) о любом несанкционированном переводе денежных средств электронным способом или ошибке по счету, которые обнаруживаются в периодическом отчете, представленном клиенту согласно разделу 1693(d) настоящего титула. В дополнение к этому клиенту не обязательно возмещать убытки, которые, по мнению финансового учреждения, не были бы понесены, если бы не неспособность клиента сообщить финансовому учреждению об утрате или краже карты или других средств доступа в течение двух операционных дней после того, как клиенту стало известно об утрате или краже (или при наличии смягчающих обстоятельств, таких, как продолжительная поездка или пребывание в больнице, — в течение более длительного периода времени, которое является разумным с учетом обстоятельств), но размер ответственности клиента согласно настоящему подразделу в любом таком случае не может превышать в общей сумме 500 долларов или суммы несанкционированных переводов денежных средств электронным способом, которые совершены по истечении двух операционных дней (или такого более длительного периода времени), после того как клиент узнал об утрате или краже, но до извещения финансового учреждения согласно настоящему подразделу, в зависимости от того, что меньше. (b) Бремя доказывания. По любому иску, затрагивающему ответственность клиента за несанкционированный перевод денежных средств электронным способом, бремя доказательства лежит на финансовом учреждении, которое должно показать, что перевод денежных средств электронным способом был санкционированным, или если перевод денежных средств электронным способом не был санкционированным, на финансовом учреждении лежит бремя доказывания того, что были соблюдены условия ответственности, изложенные в подразделе (a), и, если совершение перевода было начато после даты вступления в силу раздела 1693(c) настоящего титула, бремя доказывания того, что информация, требуемая согласно разделу 1693(c)(a) (1) и (2), была на самом деле сообщена клиенту в соответствии с требованиями этого раздела. (c) Установление пределов ответственности. В случае сделки, которая затрагивает как несанкционированный перевод денежных средств электронным способом, так и предоставление кредита, определенного в разделе 1602(e) настоящего титула в соответствии с соглашением между клиентом и финансовым учреждением о предоставлении клиенту такого кредита в случае овердрафта по счету клиента, пределы ответственности клиента по такой сделке должны устанавливаться исключительно в соответствии с настоящим разделом. (d) Сужение пределов ответственности. Никакое положение настоящего раздела не налагает на клиента ответственности за несанкционированный перевод денежных средств электронным способом в размере, превышающем его ответственность за такой перевод согласно другому применимому закону или любому соглашению с финансовым учреждением. (e) Сфера ответственности. За исключением случаев, предусмотренных настоящим разделом, клиент не несет ответственности за несанкционированный перевод денежных средств электронным способом.

ЕС (Директива о платежных услугах)

Статья 61. Ответственность плательщика за неавторизованные платежные операции 1. Исключение из статьи 60: на плательщика возлагаются затраты размером до 150 евро за каждую неавторизованную платежную операцию, совершенную в результате использования потерянного или украденного платежного инструмента, или если плательщику не удалось обеспечить сохранность персонализированных средств безопасности платежного инструмента, или в случае незаконного использования платежного инструмента. 2. Плательщик несет все убытки, связанные с совершением неавторизованной платежной операции, если они возникли в результате его мошеннических действий или если он преднамеренно или в результате невнимательности не выполнил одно или несколько обязательств по статье 56. В этих случаях максимальный объем, указанный в параграфе 1 настоящей статьи, не применяется. 3. Для случаев, когда со стороны плательщика не было мошеннических действий или намеренного нарушения обязательств, возложенных на него в силу статьи 56, государства-участники могут ограничить ответственность, предусмотренную параграфами 1 и 2 настоящей статьи, учитывая, в частности, особенности информации о персонализированных средствах безопасности платежного инструмента и обстоятельства, при которых она была утрачена, украдена или незаконно применена. 4. После подачи уведомления плательщик в соответствии со статьей 56 (1) (b) не должен нести никаких убытков, связанных с использованием утерянного, украденного или незаконно примененного платежного инструмента, за исключением случаев совершения мошеннических действий. 5. Если провайдер платежных услуг не предоставляет средства, позволяющие в любое время уведомить о потере, краже или незаконном использовании платежного инструмента в соответствии со статьей 57 (1) (c), плательщик не обязан отвечать за финансовые последствия использования этого платежного инструмента, если только с его стороны не было мошеннических действий.

——————————————————————